はじめに

【一人会社の経理塾】のうち、《決算・節税対策》編を送ります。

【目次(一人会社の経理塾)】

(1)一人会社の経理塾とは?

一人会社の経理塾~導入編~ | 一人会社の起業塾 (mielu-ca.com)

(2)個人事業主?法人?事業形態の選択

一人会社の経理塾~個人事業主?法人?事業形態の選択~ | 一人会社の起業塾 (mielu-ca.com)

(3)知っておくべき決算書知識

一人会社の経理塾~知っておくべき決算書知識~ | 一人会社の起業塾 (mielu-ca.com)

(4)年間経理スケジュール

一人会社の経理塾~知っておくべき経理スケジュール~ | 一人会社の起業塾 (mielu-ca.com)

(5)知っておくべき経理知識

一人会社の経理塾~知っておくべき経理知識~ | 一人会社の起業塾 (mielu-ca.com)

(6)決算・節税対策(当記事)

(7)税理士選定ガイド

一人会社の経理塾~税理士選定ガイド~ | 一人会社の起業塾 (mielu-ca.com)

節税とは?

「節税」とは、法に定められた税制度や税率を適切に活用し、合法的に納付する税金を減らす行為を指します。

違法な方法で納税額を減額する「脱税」とは全く異なる行為です。

言い換えれば、企業は「節税」を行い不要な税金の支払いを回避することで、資金流動性を保つことが可能になります。これにより、事業拡大や再投資に直結する資金を最大化でき、企業の成長戦略において欠かせない戦略の一つとなります。

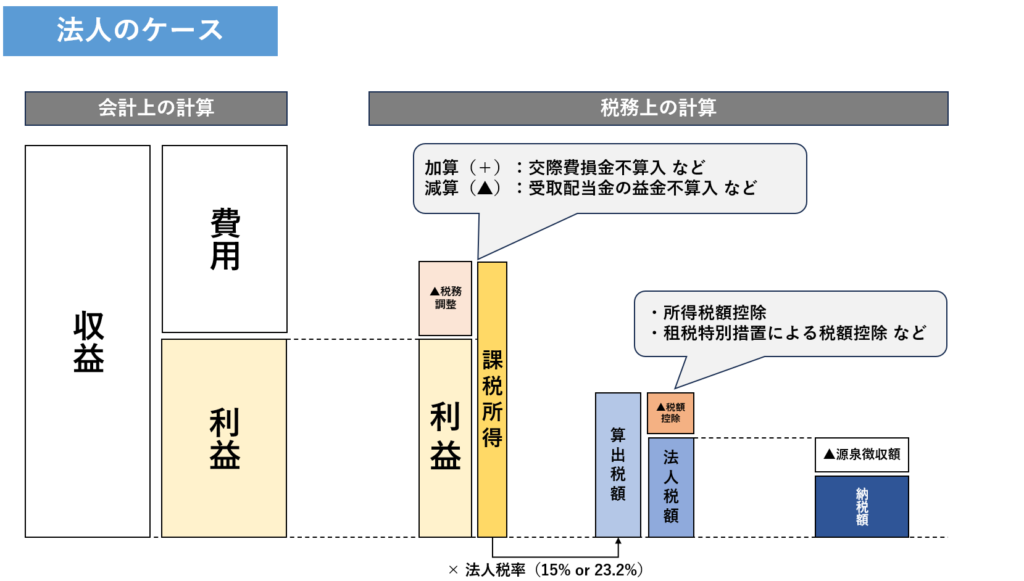

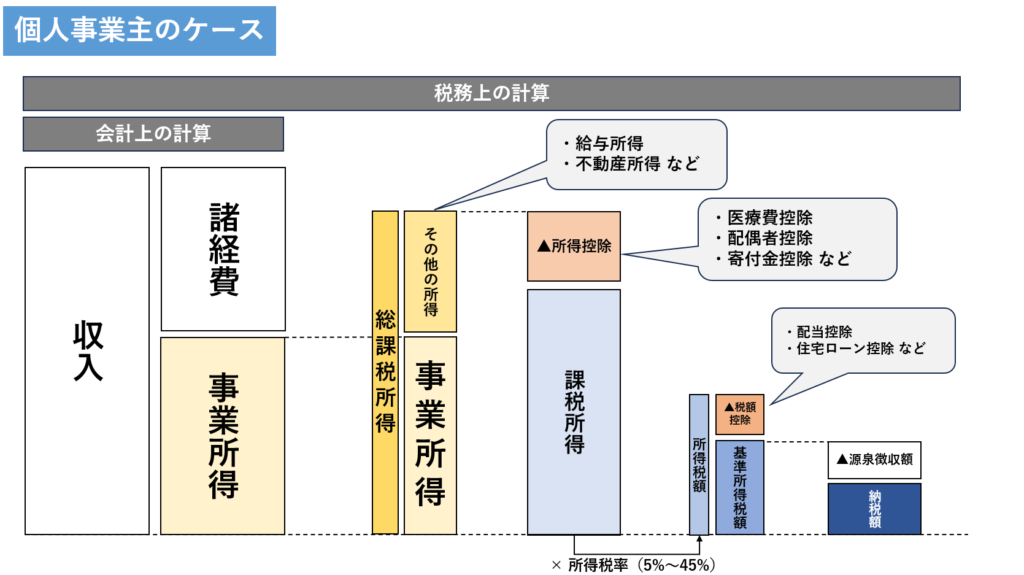

税金計算の仕組み

個人事業主と法人の税金計算の仕組みを、改めて確認します。

節税の仕組み

法人税や所得税といった代表的な税金を計算する際に、その算定の基礎となる項目を「所得」と呼びます。

これは、企業の売上から必要な費用(経費)を差引いた金額と定義され、ここからさまざまな税金が計算されます。

すなわち、この「所得」をいかに引き下げるかが、節税に直結します。

時期に応じた節税対策

節税対策を検討するなタイミングは、年度末だけではありません。

実は、年度の初めから中間、そして年度末直前にかけて、横断的な計画と対策が肝心です。

年度初め(前年度末)

この段階での節税対策のポイントは、「予算策定」です。

年間の収益と費用の予算を策定し、可能な限り所得控除など税務調整も加味したうえで、どのくらいの税負担が想定されるのかを早い段階で把握しましょう。

特に経費については、毎期一定であることも多く、前年度の経費額を参考にすることができます。

期中

年度の中間点で、事業の進捗や財務状況を再評価する必要があります。

目安として、期首から6ヶ月程度で期末の着地見込みのアップデートを行います。

期末に経費認識される支出は限られており、期中段階で余裕を持った経費支出を検討するために必要な作業です。

期末前

事業年度の終わりに近づくと、着地見込みの最適化が必要となります。

目安として、期末から1~2ヶ月前に、改めて期末の着地見込みのアップデートを行います。

この段階では、期末の想定着地をほぼ見込める段階であり、年度末までに計上することができる経費などを確認し、節税のための最適な経費支出を検討します。

また、経費だけでなく、業績に応じて、案件成約を翌年度へ調整するなど、売上面での工夫も検討されます。

更に、特に消費税については、インボイス登録や簡易課税制度の選択など、翌年度以降に備えた対策も必要です。

節税事例

具体的な節税対策(事例①)

例えば、中古車を360万円で購入したケースを想定しましょう。

通常、一般車両は6年間で減価償却を行いますが、型落ちの中古車などを購入する場合で一定要件を満たすと、耐用年数を1年とすることができます。

ただし、減価償却費は「月割り」で行うことに留意が必要です。

すなわち、12月決算の事業で、決算期間際の12月に中古車を購入して使用したとしても、その年に経費として計上できるのは1ヵ月分の30万円(360万円÷12か月)だけです。

これでは「節税対策」としての効果は限定的です。

このような事例から、節税対策は通年で検討する重要性がわかると思います。

具体的な節税対策(事例②)

次に、個人事業主にとって便利な、国の機関である中小機構が運営する小規模企業共済制度を活用した節税対策を見ていきましょう。掛金は税法上、全額を小規模企業共済等掛金控除として、課税対象となる所得から控除できます。

以下、中小機構HP上で公表されている節税シミュレーションです。

このように、小規模企業共済等掛金は、将来の退職金原資としての性質を持ちつつ、高い節税効果があるお得な制度です。

おわりに

当記事に関するお問い合わせなどは、以下よりお願いいたします。